減価償却資産を活用した節税スキーム5選

目次[非表示]

上手に減価償却を出して税金をコントロールしよう!

医師・歯科医師の皆様は、ご自身が支払われている税金の金額や、その算出方法について正確に把握されているでしょうか。

お金のことは顧問税理士の方に任されている方がほとんどかとは思いますが、税金を上手にコントロールしていくためには、税金がかかる仕組みをきちんと理解できていることが非常に重要となります。

節税方法は様々ですが、医院を経営されている方であれば、医院の建物や設備、車の減価償却費を計上することで、税金のコントロールをされている方も多いかと思います。

そのような医院の設備投資以外でも、この減価償却という仕組みを理解し、有効に使うことで、効果的な節税を行うことが可能です。

今回は医師・歯科医師の方が活用できる減価償却資産を用いた節税方法を5つご紹介しましょう。

こちらは、普段経費枠をお持ちでない勤務医の方でも活用が可能ですので、ぜひ参考にされてください。

■減価償却を用いて節税を行う上で注意すべきこと

まず、具体的な商品についてお話しする前に、減価償却費を用いた節税を検討する際に、注意しておかなければいけないポイントについてお伝えします。

減価償却資産の経費計上の方法は一般的な経費と違って、一括償却が認められる一部商品を除き、買った金額と、その年の経費をして認められる金額に差が生まれます。

償却期間が短いものの方が、その年に計上できる経費が多いので、その年の課税所得をおおきく圧縮できる効果があるため、医療法人化や開業前の時期など、短期的な税金対策を行いたい場合によく用いられます。

このように、減価償却資産を購入すると、法定耐用年数を基に計算した減価償却費をその年の経費として計上することが認められているわけですが、例えば所得税・住民税の税率が50%の方が1000万円の医療機器を購入した場合、合計で500万円の税金が返ってくる計算になります。

1000万円支出して、500万円節税になるわけですので、節税になるからといって、あまり使わないものまで購入していては本末転倒であることは明らかです。

しかし、年末に焦って節税のための設備投資をし、その時購入した機器をあまり使えていないというお話がよく聞こえてくるのも事実です。

また、減価償却を行えるのは法定耐用年数の期間のみで、償却期間を過ぎてしまうと節税効果は得られなくなりますので、しっかりとした出口までの長期計画を立てた上で償却資産の購入を検討してください。

■医師・歯科医師が活用できる減価償却資産5選

医業で経費を出すことができない方(勤務医の方など)や税務顧問の方がなかなか医院の経費として認めてくれないといった場合にも、活用できる減価償却資産を5つご紹介しましょう。

①不動産

不動産(建物部分)を所有すると、建物や設備の経年劣化分を必要経費(損金)に算入することができます。

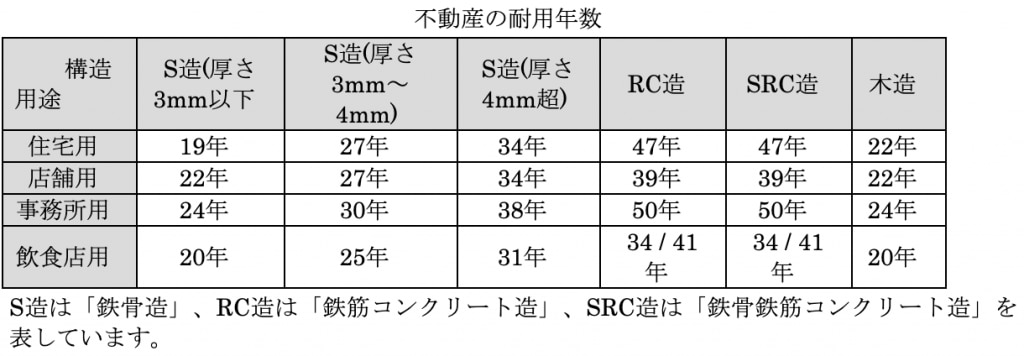

不動産は、用途や構造によって耐用年数が異なり、詳しくは以下の表の通りです。

また、中古不動産の耐用年数は「(法定耐用年数-経過年数)+ 経過年数×20%」 で算出することができます。

❑メリット

・ローンを組むことができるので、手元資金を使わずに経費計上することができる。

・まとまったお金が手元に無い場合でも始められる。

・ローンの利息を減価償却と合わせて経費計上できる。

・他の償却資産よりも安定していて、金融機関によっては独自の保障商品(団体信用生命保険等)が付いている。

・投資用不動産を相続する際には、一定の条件を満たすことで相続税評価額が市場価格の50%程度になるため、相続税対策としても有効。

❑デメリット

・他の償却資産と比べて、毎年の減価償却費が少ないため、短期的に所得税の節税効果は高くはない。 ・売却時の譲渡税が高くなる可能性がある。

②コンテナ

収納ビジネスの市場規模は年々加速していて、その中でも屋外レンタルコンテナ投資が人気です。

大きさによって3年もしくは7年の期間で全額減価償却が可能で、10年後の満期時にコンテナ管理運営会社が回収するといった商品が一般的です。

一般的に1物件あたり1,000万円~3,000万円程度で購入することができます。

❑メリット

・日当りが悪かったり、土地が変形していても利用可能となるため土地活用し易い

・基本的に収納物を管理・保証する義務が無い

❑デメリット

・実質利回りが年1%前後の商品が多く、高利回りは期待できない。

❑節税効果

屋外レンタルコンテナを使った節税スキームは、初年度に最大で投資金額の2/3を損金計上することが可能となるため、初年度は大きな節税効果が見込めます。

また、耐用年数が過ぎれば簿価が1円になるため、その時点で資産管理会社やご自身より所得の低い親族等に売却すれば大きな資産圧縮効果が生まれ、相続税対策にもなります。

③太陽光発電

太陽光発電投資は、発電した電気を電力会社に売電することで収益を得る投資手法です。

建物や車両などの設備と同様に、設置する際にかかった初期費用は減価償却の対象になります。

太陽光発電設備の法定耐用年数は17年と定められています。

太陽光発電には、住宅用太陽光発電(認定容量10kW未満)と産業用太陽光発電(認定容量10kW以上)の2種類があり、投資目的のものは産業用太陽光発電が該当します。太陽光発電では、日照条件や立地条件が重要となってきます。

価格は2000~3000万円ほどで、表面利回りは良いもので10%程度です。

❑メリット

・「ソーラーローン」という専用融資があり、条件を満たすとフルローンで発電設備を購入することが可能。

❑デメリット

・天候、日射量に発電量が左右されてしまう。

・自然災害による故障や稼動停止のリスクが大きい。

・電力の需給バランスを保つため、一部地域では出力抑制を受けることがあり、売電できなくなってしまう。

❑節税効果

太陽光発電の取得費用を、太陽光発電設備の法定耐用年数で分割し、定額法や定率法と呼ばれる計算方法を用いて経費にする、ベーシックな節税方法です。

設備を正常に稼動させるためのメンテナンス費用なども経費計上することができます。

しかし、以前は認められていた即時償却ができなくなり、売電価格も下がってきているため、投資効率は悪くなっている現状もあります。

④航空機

償却資産の中には航空機のリースもあり、航空機の法定耐用年数は5~10年です。

経済的耐用年数は30~40年と言われているので、減価償却を終えた後でも20~35年ほど経済的に価値を持ち続けます。

航空機の金額は数十億円~数百億円と高いので、一口3,000万円~5,000万円で証券化されたものに出資をするのが一般的となっていて、数億円以上の余裕資金がある方であれば、効果的に活用できる商品です。

ちなみに2009年~2013年の5年間、法人税を払っていなかったトヨタ自動車もこの手法を取り入れていたと言われています。

❑メリット

・資産価値が下がりにくく、売却時に買い手がつきやすい。

・世界人口の増加に伴い、航空機の需要が増している。

・他のオペレーティングリース商品と比べて、リースの収益が安定している。

❑デメリット

・航空機のリースは外貨建てが主流なので為替リスクがある。

・航空機破損・墜落リスクに備えた保険料金が高い。

・基本的に中途解約ができない

❑節税効果

損金算入効率が良いものだと、投入した金額の約80%を初年度で特別損失として損金算入ができるので、大きな節税効果があります。

しかし、資金を借り入れて投資することは難しく、数千万円単位の節税が必要なドクターも多くはないため、トヨタ自動車のような大企業や急に収入が数十倍になってしまったような方など一部の方向きの商品だと言えるでしょう。

⑤ドローン

近年、ドローンを活用したリース事業を節税に活用されるケースが増えています。

こちらも、④の飛行機同様、ドローンを購入して、専門のリース会社に貸し出すものです。

リース契約期間が終了し返却されたドローンは、ご自身で活用することはもちろん、学校等に寄付することも可能で、社会貢献活用の一環で実施されることもあります。

❑メリット

・一機の値段は10万円程度、数百万円程度~投資可能と、他の償却資産より少ない金額で始めることが可能。

・10万円以下の償却資産は原則1年で経費計上できるため、即効性が高い。

・ドローン事業を目的とした法人設立も検討可。

❑デメリット

・比較的新しいスキーム・事業モデルのため、今後の需要が継続するかどうか、どのようなリスクがあるのかなど、不確定要素が多い。

・購入費用>リース収益となる場合が多く、元々の税率が低い人には向きにくい

・自己資金が必要となる

❑節税効果

他の商品と比べて少額から始められ、1年で全額償却することができるため、今年税金が高くなりそうだと感じられた方が、今から購入を検討し、年末に契約をされても、その年の税金を抑える効果が期待できます。

ただし、まだ新しい節税スキーム・事業モデルであるため、今後の需要や法改正など不確かな要素があることは、予めご承知ください。

■まとめ

節税することが最大の目的になって、本来不要なものまで購入してしまっては本末転倒です。

あくまで節税は副次的なものと考え、まずは現状を把握したうえで事業に則した償却資産を持ち、将来のビジョンに合わせて、しっかりとした出口戦略を立てた上で、今回ご紹介したような、投資目的の償却資産の活用を検討されてみてはいかがでしょうか。

また、どの節税方法も一度きりの取り組みで節税効果が永続的に続くものはございません。ご自身の収入状況や、

使える予算などと照らし合わせて毎年毎年考えて、取り組むことも大切です。

※本記事の内容は、作成時点の制度・規制・規約・市況などの情報を基にして作成しております。改正等により記載内容の実施・実行・対応などが行え場合がございますので予めご了承ください。最新情報に基づいた内容などについては、「ご相談・お問い合わせ」ページかご確認いただけますと幸いです。 |