勤務医が法人化をすることは可能?主なケースと注意点を解説

高収入の職業である医師は、給与にかかる所得税も高くなります。勤務医として働く中で、さまざまな節税対策を行っている方は多いでしょう。

節税対策の中でも知名度が高く、効果的な方法が「法人化」です。法人化とは一般的に、個人が会社を設立し、会社として事業を行うことを指します。

しかし、医療機関に雇用されている勤務医は法人化ができるのでしょうか。そこで今回は、勤務医が法人化できるかを説明した上で、法人化の主なケースと注意点を解説します。

このサイトでは、年間1,500人を超える医師からの問合せと、累計500名以上の医師の資産設計のサンプルデータから発見した、「医師の理想的な人生とお金の管理をあり方」をお伝えしています。

・仕事には誇りを持ち満足しているが、激務、責任の割にはお金が貯まっていない

・税金の対策や資産の運用は、ほとんどしていなくて、年収の割には資産が少ない

・仕事は好きで長く続けたいけど、労働集約型の働き方で、体力の衰えもあり、いつまで続けられるか不安

・資産やお金や無形資産に働いてもらい、自分の生き方を労働集約型から資本集約型の生き方にシフトしたい

・自己実現、理想のキャリア、夢などを叶える財産基盤の作り方を学び、成長動機で生きたい

などの悩みを持つ方にとって、進む道を定める助けになるような発信をしていきます。

目次

1. 節税を目的に法人化をする勤務医は多い!

1-1. 法人化を検討すべき目安は?

2. 勤務医の法人化における主なケース4選

2-1. 医療コンサルティングを引き受ける会社の設立

2-2. 不動産投資・株式投資の資産管理会社の設立

2-3. 原稿執筆・講演・セミナーを引き受ける会社の設立

2-4. MS法人の設立

3. 勤務医が法人化をする際の注意点3つ

3-1. 法人設立時や運用にコストがかかる

3-2. 勤務先への相談・了承が必要となる

3-3. 複雑な会計・税務処理に対応しなければならない

まとめ

1. 節税を目的に法人化をする勤務医は多い!

まず結論から述べると、勤務医が法人化をすることは可能です。

勤務先の仕事とは別に事業を始めて、会社を設立する流れで法人化ができます。実際に節税を目的として法人化をしている勤務医も多くいます。

勤務医の法人化で得られる節税効果としては、法人税の適用を受けられることが代表的です。

法人化で設立した会社からの収入分は、法人税の適用が受けられます。法人に適用される法人税は税率が最大23.2%であり、最大45%まで課税される個人の所得税よりも税率を抑えやすいため、法人化をすると節税が可能です。

また、法人化をすると経費に計上できる対象が広がります。脱税を疑われないよう注意する必要があるものの、会社の事業に使用する設備の水道光熱費や車両購入費用などを経費として計上可能です。

医師の法人化に近い言葉には、個人の資産管理を目的として設立する会社を指す「プライベートカンパニー」があります。

プライベートカンパニーについては下記のページで詳しく解説しております。

1-1. 法人化を検討すべき目安は?

勤務医が法人化を検討すべき目安としては、年間課税所得が800万円以上となったときです。

年間の所得金額が800万円以上になると、個人にかかる所得税率は23~45%となります。

法人税であれば、所得金額のうち800万円以下の部分は税率15%が適用され、800万円を超過した部分にのみ23.2%が適用されます。所得の大部分で、個人よりも税率を抑えられる点が魅力です。

また、給与所得のほかに副業で事業所得がある場合は、事業所得が年間600万円以上を法人化の目安としましょう。個人の所得税は年間694万9,000円まで税率20%であるものの、法人化をすると事業所得で経費に計上できる範囲が広がり、税額を抑えやすくなります。

2. 勤務医の法人化における主なケース4選

法人化をする際は、何らかの事業を行う会社を設立する必要があります。勤務医の法人化であれば、医師の仕事に関連する事業や、資産形成につながる事業を設立することがおすすめです。

勤務医の法人化における主なケースを4つ挙げて、それぞれの概要や向いている方を解説します。

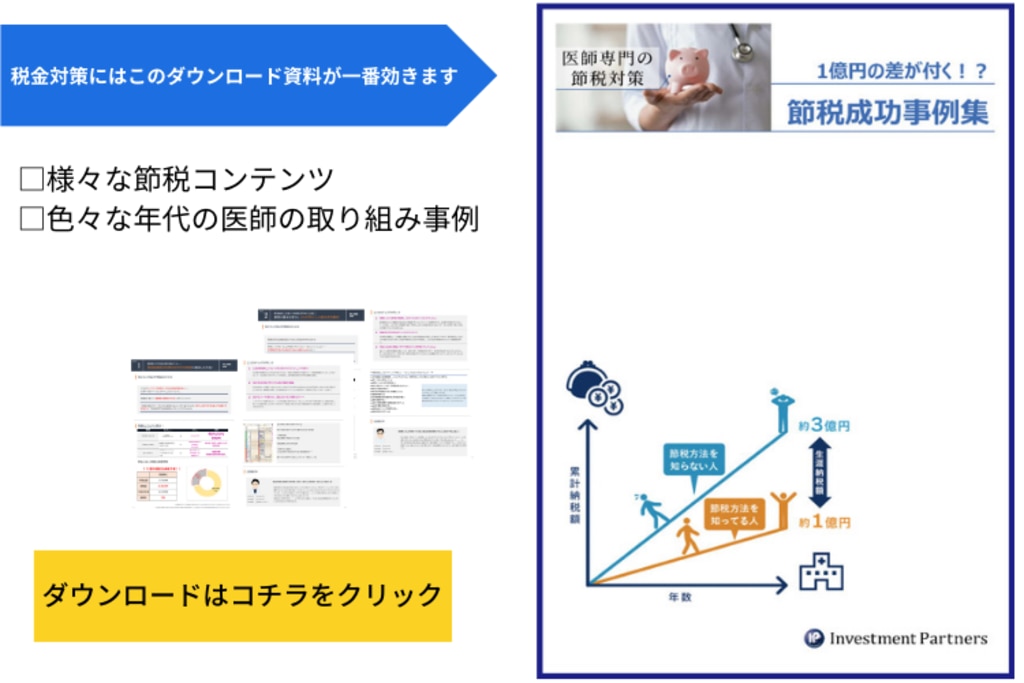

▶より詳しい勤務医の法事活用事例や節税成功事例はコチラからダウンロードできます:クリック

2-1. 医療コンサルティングを引き受ける会社の設立

勤務医は自身の医師経験を活かして、医療コンサルティングを引き受ける会社の設立ができます。

医療コンサルティングとは、病院・クリニックの開業支援や経営改善、医療関連企業の販売戦略サポートなどを行う仕事です。勤務医として病院勤務をしながら、医療コンサルティングに該当する仕事は会社に外注してもらう形で行って収入を増やします。

医療コンサルティングを事業として成功させるには、経営に関する知識や組織内の課題解決を行った経験が必要です。病院の経営に携わったことがある方や、医療用IoT導入の推進チームに参加した経験がある方などに向いています。

2-2. 不動産投資・株式投資の資産管理会社の設立

勤務医の法人化では、不動産投資や株式投資の資産管理会社を設立するケースも多く見られます。

資産管理会社とは、投資などで獲得した自らの資産を管理・運用するための会社です。

ただし、勤務医が資産管理会社を設立する場合は、実際の資産管理・運用を専門の管理会社に依頼することがほとんどです。依頼内容の指示やキャッシュフロー確認などを会社の業務として行えばよいため、忙しい勤務医でも仕事と会社経営が両立できます。

不動産投資・株式投資の資産管理会社を設立する際は、実際に不動産投資や株式投資を行う必要があります。すでに不動産投資や株式投資で資産運用をしている方はもちろん、今から始めたいと思っている方にもおすすめの方法です。

2-3. 原稿執筆・講演・セミナーを引き受ける会社の設立

医師の副業には、医療分野の原稿執筆や講演への登壇があります。原稿執筆・講演・セミナーを引き受ける会社の設立も、勤務医の法人化で多いケースです。

原稿執筆・講演・セミナーを会社で引き受けると、業務で発生する水道光熱費や交通費などを経費として計上できます。個人で引き受ける場合よりも経費として控除できる範囲が広がり、節税につなげられる点がメリットです。

原稿執筆・講演・セミナーを引き受ける会社の設立は、該当する副業をすでに行っている方に向いている方法です。

2-4. MS法人の設立

MS法人とは「メディカル・サービス法人」の略称で、医院運営にかかわる事業の中でも、医療機関でなくてもできる業務を行うための法人です。

法令上の医療法人は非営利性が求められるなど、さまざまな規制により行えない業務が存在します。医療法人単独では行えない業務を委託するために、医療法人とは運営が切り離された法人として設立されるものがMS法人です。

MS法人の具体的な業務としては、保険請求業務、会計業務、医薬品・医療機器や器具の仕入や管理、販売業務、人材派遣などが挙げられます。

MS法人の設立は勤務医が行っても節税効果が期待できるものの、ほとんどのケースは事業分散・事業拡大を目的とするものです。そのため勤務医よりも、「医療法人を経営する方」や「医療機器の貸付業」「化粧品の販売事業」などの営利事業を行いたい方に向いています。

3. 勤務医が法人化をする際の注意点3つ

勤務医が法人化をする際は、コストがかかる点や勤務先への相談、会計・税務処理への対応をしなければならないなどの注意点があります。注意点を知らずに法人化を進めると失敗しやすいため、注意点の内容や解決法を把握した上で法人化を進めましょう。

最後に、3つの注意点についての説明と対策法などを解説します。

3-1. 法人設立時や運用にコストがかかる

法人を設立するには、登記手続きなどで費用が発生します。株式会社を設立する場合であれば、最低限かかる費用は下記の内訳で約25万円です。

収入印紙代 |

約4万円 |

定款の認証手数料 |

約3万円 |

定款の謄本手数料 |

約2,000円 |

登録免許税 |

15万円、もしくは資本金額 ×0.7%のどちらか高いほう |

その他費用 |

約1万円 |

資本金 |

1円~ |

なお、合同会社を設立する場合は登記手続きが簡素となり、かかる費用は約11万円です。

また、設立した法人の運用にも、税金・社会保険料の支払いや顧問税理士への報酬、事務所の固定費などが発生します。

法人の設立時や運用にかかるコストよりも節税効果のほうが高くなるかを、あらかじめ把握することが大切です。

3-2. 勤務先への相談・了承が必要となる

勤務医が法人化をする際は、勤務先への相談・了承が必要となります。

まず前提として、勤務先が社内規則などで副業を禁止していないかを確認しましょう。医師の仕事は人命にかかわるものであり、業務に集中させることを目的として副業を禁止しているケースがあります。特に、公立病院は医師の副業を禁止していることが多いため注意してください。

副業を許容している職場であっても、勤務先への相談もなく法人化を行うとトラブルにつながる可能性があります。法人化をしたい旨を勤務先へと丁寧に説明し、了承をもらいましょう。

3-3. 複雑な会計・税務処理に対応しなければならない

法人を設立すると、個人で副業をしていたときよりも会計・税務処理はより複雑化します。複雑な会計・税務処理に対応しなければならない点に注意してください。

法人は最低でも30年に一度、必ず税務署による税務調査を受けると言われています。会計・税務処理を正確に理解して処理しなければ、税務調査で誤りが発覚したときに追徴課税で大きな負担を強いられる可能性があるでしょう。

勤務医が法人の会計・税務処理をするときは、税理士や会計士など専門家のサポートを受けることが大切です。信頼できる税理士・会計士をしっかりと探し、サポートを受けられる体制を整えた上で法人化を行いましょう。

まとめ

節税を目的とした法人化は、勤務医もすることが可能です。

勤務医の法人化には、医療コンサルティングを引き受ける会社や資産管理会社を設立するなどのケースがあります。紹介した3つの注意点を押さえて、現在行っている資産形成の方法に合った会社を設立しましょう。

インベストメントパートナーズでは医師の資産形成・節税をサポートするコンサルティングを行っております。毎年の所得税額が大きくなり、節税のために法人化を検討している勤務医の方は、インベストメントパートナーズにご相談ください。医師の資産運用はインベストメントパートナーズにご相談ください。インベストメントパートナーズでは、ビッグデータとAIを活用したコンサルティングにより、医師の資産形成・資産運用をサポートいたします。

※本記事の内容は、作成時点の制度・規制・規約・市況などの情報を基にして作成しております。改正等により記載内容の実施・実行・対応などが行え場合がございますので予めご了承ください。最新情報に基づいた内容などについては、「ご相談・お問い合わせ」ページからご確認いただけますと幸いです。 |