医師は住宅ローンをどれくらい借りられる?優遇の有無・審査の基準も

医師は高収入の職業であり、一般的に住宅ローンでお金を借りやすいと言われています。実際に住宅ローンの利用を検討していて、具体的にどのくらい借りられるかが気になる方は多いでしょう。

今回は、医師が借りられる住宅ローン額の考え方を説明し、住宅ローン審査に通りやすいかどうかや、おすすめの住宅ローンなども紹介します。住宅ローンの利用や審査に不安を感じている方、物件購入に興味がある方は、ぜひ参考にしてください。

▶住宅ローンだけじゃない?医師のお金の課題ケース事例集はコチラをクリック:どうせ考えるのならお金の問題を総まとめして考えてみませんか?

このサイトでは、年間1,500人を超える医師からの問合せと、累計500名以上の医師の資産設計のサンプルデータから発見した、「医師の理想的な人生とお金の管理をあり方」をお伝えしています。

・仕事には誇りを持ち満足しているが、激務、責任の割にはお金が貯まっていない

・税金の対策や資産の運用は、ほとんどしていなくて、年収の割には資産が少ない

・仕事は好きで長く続けたいけど、労働集約型の働き方で、体力の衰えもあり、いつまで続けられるか不安

・資産やお金や無形資産に働いてもらい、自分の生き方を労働集約型から資本集約型の生き方にシフトしたい

・自己実現、理想のキャリア、夢などを叶える財産基盤の作り方を学び、成長動機で生きたい

などの悩みを持つ方にとって、進む道を定める助けになるような発信をしていきます。

★勤務医の「節税・税金対策」における成功事例を多数掲載中!サイト未公開コンテンツもあります★

目次

1. 医師の収入で借りられる住宅ローン額はどのくらい?

1-1. 住宅ローンを借りる際は「返済比率」にも注意!

2. 収入の高い医師は住宅ローンにおいて優遇される?

2-1. 場合によっては審査落ちする可能性がある点に注意!

3. 高額の融資を受けたい場合は「医師信用組合」の住宅ローンがおすすめ

4. 【医師の資産形成】不動産投資・不動産投資ローンについて

まとめ

1. 医師の収入で借りられる住宅ローン額はどのくらい?

住宅ローンで借りられる金額は、基本的に借りる本人の年収額によって変わります。

厚生労働省が公表した「令和4年賃金構造基本統計調査」によると、医師全体の平均年収は1,428万円です。医師の年齢別での平均年収は下記の通りとなっています。

年代 |

平均年収 |

20~24歳 |

509万円 |

25~29歳 |

696万円 |

30~34歳 |

969万円 |

35~39歳 |

1,420万円 |

40~44歳 |

1,474万円 |

45~49歳 |

2,005万円 |

医師の年収は年齢を重ねるほど高くなる傾向があり、40~44歳あたりで全体の平均年収を超えることが分かります。

次に、住宅金融支援機構が公表した住宅ローン(フラット35)の利用者調査結果によると、フラット35を利用した方の年収倍率は下記の通りとなっていました。なお、年収倍率とは、ローンを年収の何倍の額で借りられたかを指す言葉です。

住宅種別 |

年収倍率 |

注文住宅(土地付き) |

7.5倍 |

新築マンション |

7.2倍 |

新築建売住宅 |

7.0倍 |

注文住宅(土地別 |

6.8倍 |

中古マンション |

5.8倍 |

中古戸建て住宅 |

5.7倍 |

年収倍率をまとめると、概ね5~7倍の数値です。つまりフラット35で住宅ローンを借りる場合は、多くのケースで年収の5~7倍の額を借りられることになります。

それでは、医師の収入で借りられる住宅ローン額は、具体的にどのくらいなのでしょうか。例として、30~34歳の医師が住宅ローンを借りて家を購入するときの融資可能額の目安を紹介します

住宅種別 |

融資可能額 |

注文住宅(土地付き) |

約7,267万円 |

新築マンション |

約6,976万円 |

新築建売住宅 |

約6,783万円 |

注文住宅(土地別) |

約6,589万円 |

中古マンション |

約5,620万円 |

中古戸建て住宅 |

約5,523万円 |

30~34歳の医師であれば、住宅ローンで約5,500万円~7,200万円を借りられます。建てる住宅の規模によって必要な費用は異なるものの、十分な金額を借りられると言ってよいでしょう。

1-1. 住宅ローンを借りる際は「返済比率」にも注意!

前項で示した融資可能額はあくまでも目安であり、実際には借りられる金額が大きかったり、小さかったりすることも当然考えられます。住宅ローンの融資可能額を左右する要素は収入だけではなく、「返済比率」も関係しているためです。

返済比率とは、ローンなどの年間返済額が年収の何割を占めるかという割合です。返済比率の一般的な目安は年収の25~35%と言われており、30~34歳の医師であれば年間返済額は約242万~339万円の範囲内に収める必要があります。

注意したい点は、返済比率は住宅ローン以外の返済額も含めて考えるということです。自動車ローンや教育ローンなどの支払いも行っていると、年間返済額の余裕が少なくなり、住宅ローンの融資可能額を減らすことになってしまいます。

2. 収入の高い医師は住宅ローンにおいて優遇される?

医師は年収の水準が高い職業として知られており、住宅ローンを含む各種ローンで審査や金利が優遇されることがあります。収入が高い常勤医師の方や、安定した収入が得られている開業医の方は、住宅ローンにおいて優遇される可能性は高くなるでしょう。

また、メガバンクは医師という職業を高く評価する傾向があり、日頃から付き合いのある金融機関であれば審査に通りやすくなります。

2-1. 場合によっては審査落ちする可能性がある点に注意!

医師は住宅ローンの借入で優遇される傾向がある一方で、場合によっては審査落ちしてしまうことも決して珍しくはありません。金融機関の審査では、医師という職業や現在の収入だけを見ているわけではなく、収入の安定性や職場の勤続年数もチェックしているためです。

住宅ローンの審査に落ちるケースが多い医師としては、下記のような方が挙げられます。

●非常勤医師

非常勤医師は、定期非常勤やスポット勤務といった形態で働く医師です。常勤医師と比べて非常勤医師は年収が低い傾向にあり、住宅ローンの審査で不利になることがあります。 |

●フリーランス医師

フリーランス医師は、特定の組織のみに勤務せず、複数の医療機関・企業と雇用契約を結んで働く医師です。フリーランス医師は本人の技術次第では常勤医師よりも稼げるケースがあるものの、収入が不安定になるため、住宅ローンの審査に落ちる可能性があります。 |

●転職・開業したての医師

転職・開業したての医師は、現在の職場での勤続年数が少なくなっています。金融機関の審査では、将来的にも収入が安定しているかを職場の勤続年数から推し量るため、転職・開業したての医師は住宅ローンの審査に落ちる可能性があります。 |

ただし、上記に該当する場合であっても、工夫をすれば住宅ローンの審査に落ちにくくすることが可能です。

非常勤医師やフリーランス医師の方で、現在の職場で数年間以上働いている場合は、審査の際に過去数年間の収入額を金融機関に提示しましょう。「安定した収入がある旨」をしっかりアピールすると、審査落ちの可能性を低減できます。

また、転職・開業を考えている方の場合は、なるべく常勤医師として働いている間にローン審査を受けることがおすすめです。転職・開業をする前であれば、勤続年数が審査で不利に働くケースを避けられます。

3. 高額の融資を受けたい場合は「医師信用組合」の住宅ローンがおすすめ

住宅ローンは銀行やノンバンクなど、さまざまな金融機関が提供しています。

しかし、銀行などの住宅ローンでは、融資限度額が最大でも1億円以内となっているケースがほとんどです。年収が高い医師となり、年収倍率から算出される融資可能額が高くなっても、金融機関が定めている融資限度額を超える金額は借りられません。

医師が高額の融資を受けたい場合は、「医師信用組合」の住宅ローンを利用することがおすすめです。

医師信用組合とは、各都道府県の医師会に所属している医師の方に加入資格がある信用組合です。医師信用組合の住宅ローンは、都道府県によって融資限度額の違いがあるものの、高いところでは2億円まで借りられるケースがあります。

医師信用組合に加入している医師の方であれば、医師信用組合の住宅ローンを利用できるため、高額の融資を受けたい場合には問い合わせてみましょう。

4. 【医師の資産形成】不動産投資・不動産投資ローンについて

金融機関からの評価が高くローン審査を通りやすい医師は、マイホーム用の住宅ローンだけではなく、その他のローンも比較的借りやすい職業です。医師の方はローンが借りやすい特徴を活用して、資産形成・資産運用として不動産投資を始めてみるとよいでしょう。

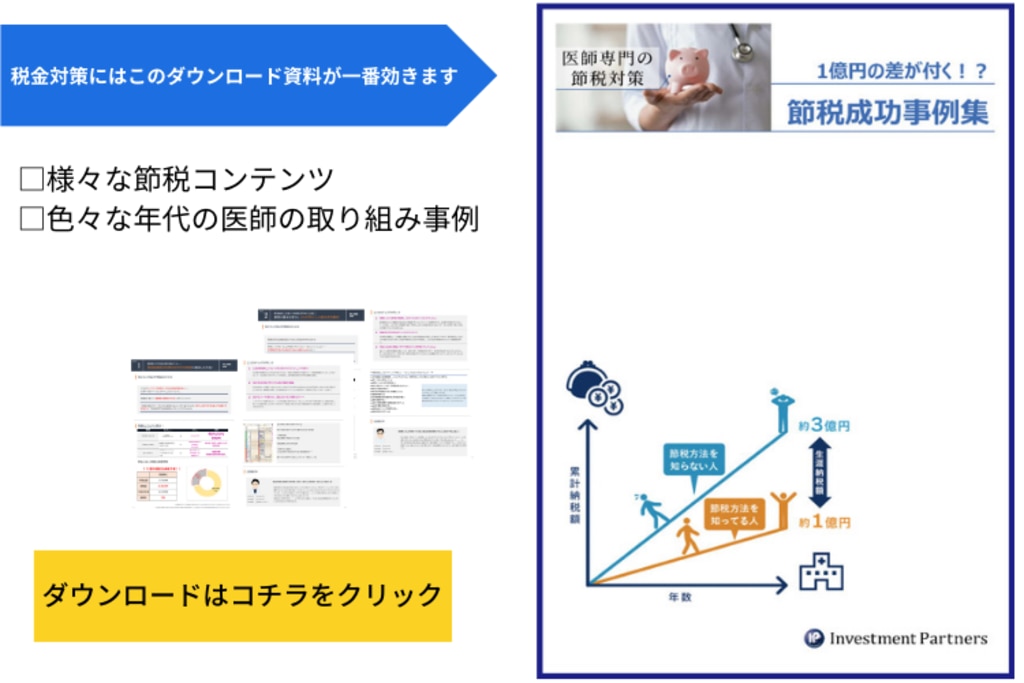

不動産投資をすると、建物の減価償却費や不動産投資にかかる費用を経費に計上して、所得税・住民税の節税ができます。収入が高い医師は所得税も高くなるため、不動産投資によって大きな節税効果を得られる点がメリットです。

医師が不動産投資をするその他のメリットや不動産投資の種類については、下記のページで詳しく解説しております。

投資用物件を購入するときは、住宅ローンではなく不動産投資ローンで借りることが一般的です。

不動産投資ローンは、不動産投資で利益を上げたい方のためのローン商品であり、借りたお金を投資目的の物件購入に使用できます。一方、住宅ローンは住宅の購入やリフォーム目的であるため、投資目的には使用できません。

また、不動産投資ローンは融資可能額が高く設定されている傾向があります。融資可能額が年収の10~20倍に設定されているローン商品もあり、年収の高い医師が利用すれば1億円以上を借りられる可能性もあるでしょう。

住宅ローンでのマイホーム購入も節税にはつながるものの、収入が高い医師では住宅ローンだけで十分な節税効果が得られるとは限りません。

「できるだけ節税したい」「老後の資産をしっかりと作りたい」という方は、不動産投資ローンによる投資用物件の購入も有益です。

まとめ

医師が住宅ローンで借りられる金額は年収の約5~7倍です。年収が1,000万円の医師であれば、住宅ローンで約5,000万〜7,000万円を借りられるでしょう。

収入の高い医師は住宅ローンの審査や金利で優遇されることがあります。現在の働き方によっては、医師であっても審査落ちする可能性がある点には注意してください。

医師が住宅購入で高額の融資を受けたい場合は、医師信用組合の住宅ローンを利用する方法があります。医師は不動産投資ローンの審査にも通りやすいため、不動産投資による節税・資産形成もぜひ検討してみてください。

※本記事の内容は、作成時点の制度・規制・規約・市況などの情報を基にして作成しております。改正等により記載内容の実施・実行・対応などが行え場合がございますので予めご了承ください。最新情報に基づいた内容などについては、「ご相談・お問い合わせ」ページからご確認いただけますと幸いです。 |