親子間贈与にかかる贈与税の改正

こんにちは。

ドクターズライフ安心倶楽部の浅山です

本日、2月22日は「にゃん、にゃん、にゃん」の語呂合わせで、猫の日らしいです

私は、実家(福岡)に住んでいた時は、ずっと犬を飼っており、猫より犬派だったのですが、

大阪で働きはじめてから、社内で猫を飼っている人が多いせいか、猫が大好きになりました。

猫の愛くるしい動き方がたまりません

さて、今回のテーマは「贈与税の改正」について。

平成25年度の税制改正大綱で注目されている改正税目の一つです。

贈与税の改正も相続税同様、平成27年1月1日以後に贈与により取得する財産に係る贈与税について適用されます。

親子間にかかる贈与税は「暦年課税制度」と「相続時精算課税制度」があります。

まず「暦年課税制度」についてですが、この制度は、一人の人が1月1日から12月31日までの1年間にもらった財産の合計額から、基礎控除額110万円を引いた残りの額に課税されるという制度です。

つまり、年間110万円以内の贈与であれば非課税枠という事になります。

相続評価額が高額であるなら、この制度を利用し、長期間かけて贈与(連年贈与)することで、相続税の節税対策になります。

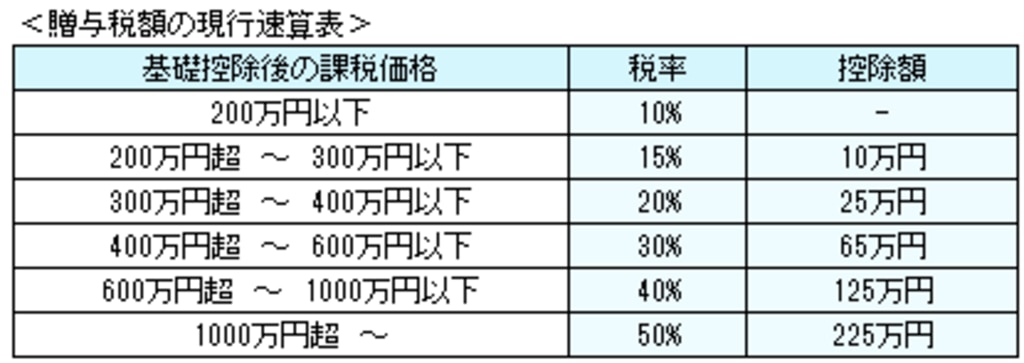

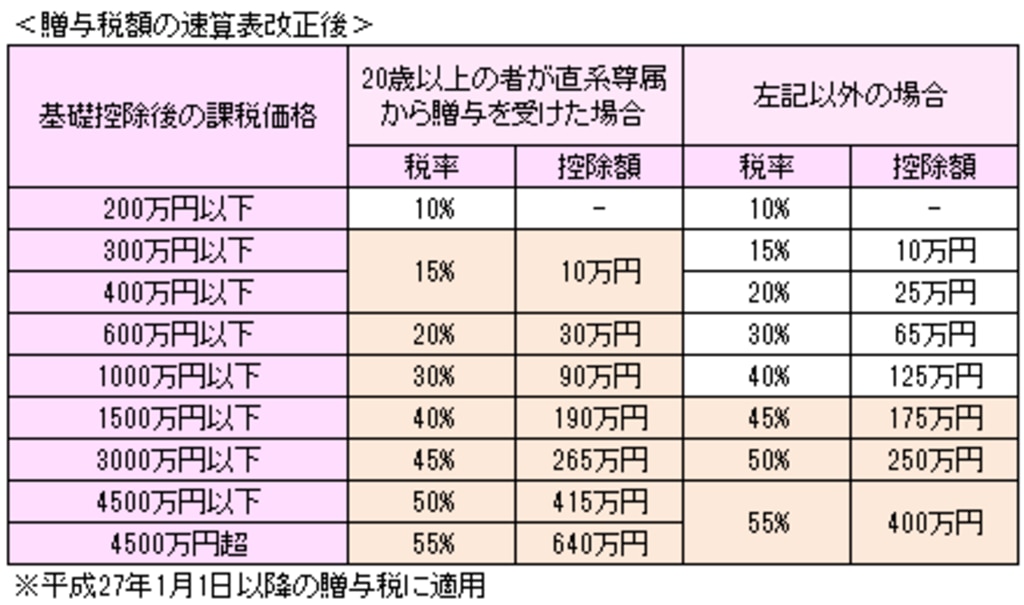

110万円を超えた額にかかる税率について、税率が6段階から8段階へ改正され、最高税率も55%に引き上げられます。

連年贈与する際、留意すべきポイントや知っ得情報もありますので、検討される際は是非一度税理士・会計士等にご相談される事をおすすめします。

もう一つの「相続時精算課税制度」について。

改正の目玉は「相続時精算課税制度」の適用対象者が

贈与者(贈与する側)の年齢が現行「65歳以上」から改正では「60歳以上」へ引き下げ。

受贈者(贈与される側)が現行「20歳以上の子」から「20歳以上の子と孫」になります。

さらに「子や孫への教育資金の贈与」に関しては、

学校などに支払われる入学金・従業料等のための贈与なら 上限1500万円

学校以外に支払われる一定のもの(詳細ま現段階では未定)のための贈与なら 上限500万円

各々の金額を上限に、一括贈与した場合でも非課税で贈与できるようになります。

ただし、受贈者は30歳未満の者に限るとされており、受贈者が30歳に達した時点で、非課税拠出額(教育資金として贈与された額)に残額がある場合は、30歳に達した時点で贈与があったとされ、課税されてしまいます。

また、教育資金の支払に使用した事を証明する書類を、金融機関に提出しなければならないとされています。

制度の上限まで利用する事にメリットがあるかどうか見極める必要がありますので、贈与額を受贈する際は専門家の見解も踏まえ慎重に決めるべきでしょう。

もう一つ、 「相続時精算課税制度」で昨年から注目されているものは「住宅取得資金の贈与の特例」です。

平成24年1月1日から平成26年12月31日までに、父母や祖父母から住宅取得等資金の贈与を受けた受贈者が、贈与を受けた年の翌年 3月15日までに、その住宅取得等資金を自宅の新築もしくは増改築の支払に充てた、その自宅に同日までに住んだ場合、または、自宅として住む事が確実である場合、住宅取得等資金のうち一定金額について贈与税が非課税になるという制度です。

受贈者の、贈与を受けた年の合計年収が2000万円以下でなければならないなどの制限があります。

このような減税の制度を上手く活用し、資産を有効的に守り次世代に継承する手立てを、身につけておく事は大切です。

本日も最後までお付き合い頂き、ありがとうございます。

冒頭では今日は猫の日とお伝えしましたが、今日は夫婦の日でもあります。

もしかしたら、今日が結婚記念日という方も多いかもしれませんが、記念日ではなくても、お互いに日頃の感謝の気持ちを伝えあう事ができると素敵ですね

サプライズで花束やお相手の好物など贈られてみてはどうでしょうか

インベストメントパートナーズのHPはこちら