医師が資産で悩む根本問題6つ

このサイトでは、年間1,500人を超える医師からの問合せと、累計500名以上の医師の資産設計のサンプルデータから発見した、「医師の理想的な人生とお金の管理をあり方」をお伝えしています。

- 仕事には誇りを持ち満足しているが、激務、責任の割にはお金が貯まっていない

- 税金の対策や資産の運用は、ほとんどしていなくて、年収の割には資産が少ない

- 仕事は好きで長く続けたいけど、労働集約型の働き方で、体力の衰えもあり、いつまで続けられるか不安

- 資産やお金や無形資産に働いてもらい、自分の生き方を労働集約型から資本集約型の生き方にシフトしたい

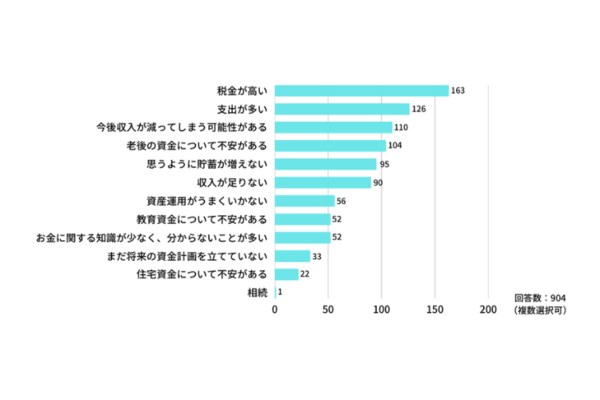

日本には、33万人の医師、10万人の歯科医師がいていると言われていますが、そのほとんどが、「税金が高い」「なんとかしたい」「方法を知りたい」という問題意識を持っています。

それを実感する結果として、年間、弊社には、約1000件、ここ最近なら、1500件以上の「税・資産・人生」の相談の問い合わせがきます。

特に確定申告が近い時期などは、一週間で100件以上の相談が来るときもあります。

この高い「税」の問題、医師たちが感じている「痛み」をどう解決することがいいのか?

私は、(医師の皆様が、自分の人生の理想を想像し、その実現を資産の力で叶えることを事業目的とした[人生と資産]のコンサルティング会社を経営していますが)、見方を変えれば、医師のみなさんが、この節税きっかけで、お金について考えるということは良いことだと認識しています。

お金や資産の管理、税、保険、など、金融関連のことは、一生涯、付きまとってくる課題で、仕事が忙しいと言って、いつまでも、ほっておけることではありません。

この貴重なきっかけをネットや書籍で拾った節税手段の知識の取得や手法論で終わるのがもったいない!

しかし、当然、高い税負担からくる痛みのケアは必要ですし、さらには、そもそも、なぜ、このようなコトで悩まないといけないのか?という根本的な原因の解明、その解決も必要だと思っています。

最近、私のコラムを見て、問合せをしてくれた人もいるみたいで、私はいつも、税の悩みを税だけで終わらせてはダメと申し上げているのですが、今回、「医師が資産で悩む根本問題6つ」について書きます。

繰り返しにはなりますが、弊社には年間1,000件以上の相談実績があります。確かな実例にもとづき紹介する今回の記事では、ネットや書籍で拾える節税知識や手法論ではなく、医師の資産活用の極意を知っていただければと思います。

ここからは、本題である「医師が資産で悩む根本問題6つ」を、それぞれ詳しく紹介します。

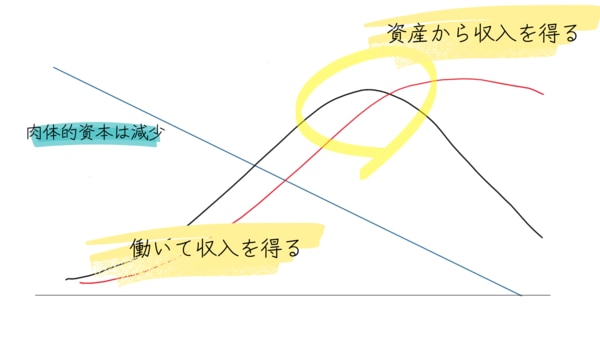

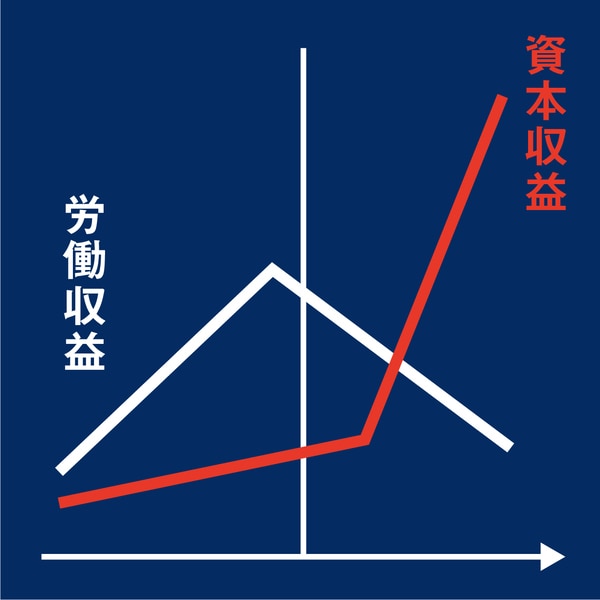

1. 労働集約型の収入への偏重

労働集約型という言葉は、もともと、経済額用語の1つで、その意味は、「人間による労働力による業務の割合が大きい収入のこと」という表現になります。

対の言葉で、資本集約型という言葉もあり、これは、資産などからの収入の割合が大きいという表現になります。

自身の労働力に依存した働き方をしている場合なら、加齢による体力の低下、目の衰え、など、労働資本は年齢と共に低下していくことは、労働集約型の収入源も低下していくことになります。

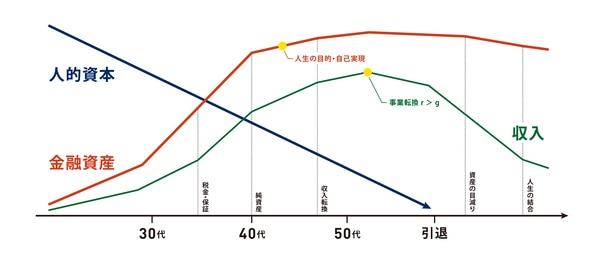

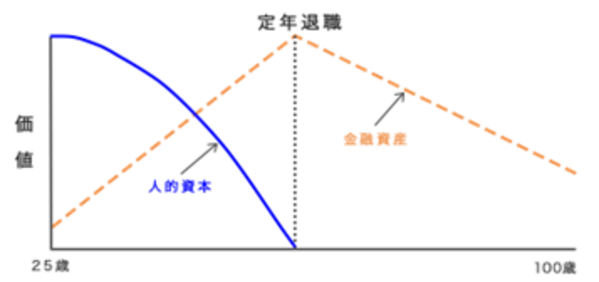

これらを、医師のライフサイクル上で表現すると、下の図のようになります。

体力は低下していきながらも、経験値、精神力は高まっていき、収入は30代で大きく伸びていきます。

だいたいの医師の方が、初めてのお金の悩みとなる「税」について考えるわけです。

続いて40代を向かえるころには、理想的なのが、これまで蓄積した無形資産や有形資産に働いてもらっていくというような、転換が必要になってきます。

医師の場合、専門性が高く、高収入になりやすいので、労働集約型で稼いだ収入を節税をちゃんとやって可処分所得を高め、ゆくゆくは、労働資本は年々低下していくことを見据えて、逆に、資産や資本から生まれる収入、配当や利息、家賃など、資本集約型の収入源は、歳を重ねていけば増えていくので、人生の後半に向けて、転換するように計画するわけです。

他のコラムでも書いてきましたが、資本集約型の収入源の目途が見えてきて、キャリアが進み、自分が挑戦したいコトや夢、家族との理想、追求したい才能や職業の到達点などが見えてくると、自己実現の願望と財産基盤、資産管理の技術が両立できうようになると人生は一気に好転し出します。

ぜひ、覚えていてください。

2. 税への無策

このコラムの冒頭でも書きましたが、「税が少ない」と感じている医師の方を、私は見たことがありません。

下記のアンケートでも、お金に関する悩みで、1位は、やはり税の悩みです。

Dr.転職ナビより引用

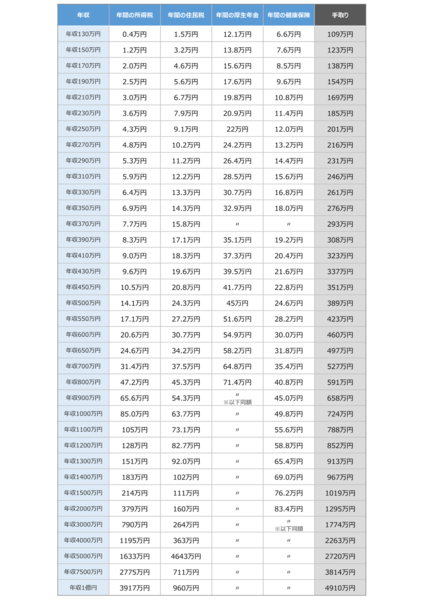

これは日本では累進課税制度が導入されていて、この制度は、収入が高くなればなるほど税率が上がってきます。

収入が高い人が、多くの税を負担するのは、ある程度は仕方のないところもあるかもしれませんが、多くの医師が「収入の割には手取りが少ない」「激務の割にはお金が貯まっていない」という悲痛な声はよく聞きます。

下記の図をみても、年収1,000万円の人の手取りが728万円に対して、3,000万円の人の手取りは、1,795万円で、収入が2,000万円増えても、実際の手取りは1,067万円しか増えないということになります。恐ろしいですね。

~税金社会保障教育より引用~

この状態の解決はやはりしておくべきでしょう。

制度を利用した、すぐにできる節税対策は次の通りです。

- 配偶控除

- 扶養控除

- 生命保険料控除・地震保険料控除

- 住宅ローン控除

- ふるさと納税

- 特定支出控除

- 災害・盗難・横領に遭った場合→雑損控除、災害減免法

- 株取引で損した時 →損益通算

- 配偶者と死別・離婚した時 →寡婦控除、ひとり親控除

- 配当控除

- iDeCo

- NISA、つみたてNISA

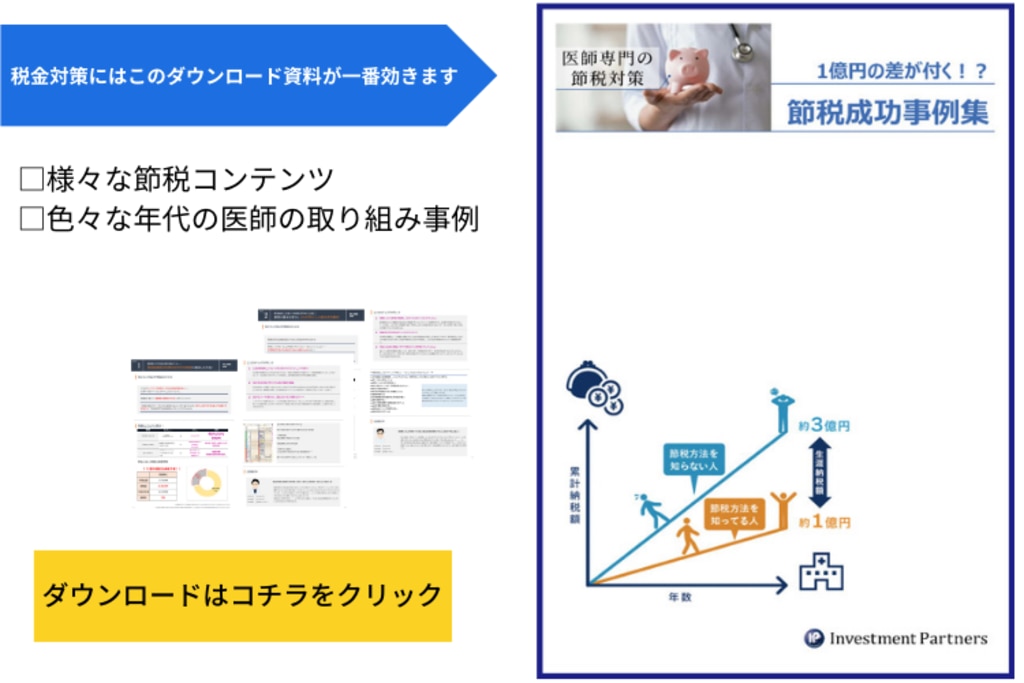

もう少し専門性を上げた方法は、弊社でも、専門家とチームを組んで実際に医師の方と行った事例があるので、リンクを貼っておきます。

対策を知っているのと、対策を頼めるパートナーの存在を知っているだけで、大きな改善効果は得られるはずです。

節税効果で手取り収入を増やして、自由にできる原資が増え、さらには、資産運用へ回せる資金が増えてくれば、次に紹介する、福利やレバレッジの効果を活用していけば、本コラムの今回のテーマ「医師が資産で悩む根本問題6つ」の解決に繋がっていくことは間違いありません。

3. ほったらかしの資産

「医師が資産で悩む根本問題6つ」の3つめは、ほったらかしの資産。

年間1500件の税×資産の相談を受ける立場として、税や資産で悩む医師の多くが、間違ったライフスタイルをしています。

忙しいから、激務で余裕がない、という理由で、税や資産をほったらかしていると、当たり前ですが、そのことで悩まなければなりません。

それが、どれくらい良くないことかを説明していきます。

ここからは、仮定として、年収2,000万円あったとしましょう。

手取り収入は1,292万円となります。

生活費等々でで960万円支出したら、336万円。

これを20年間、単純にほったらかしにしていれば、336万円×20年=6,720万円になります。

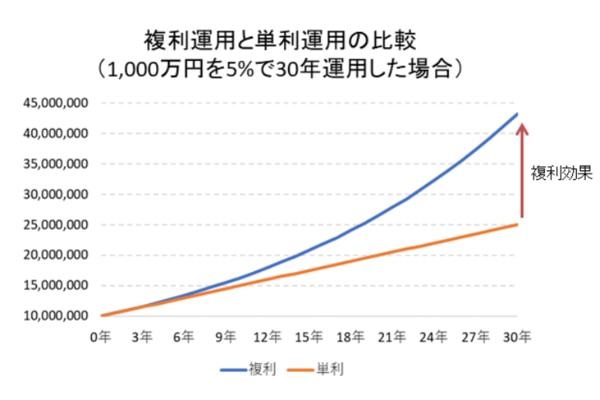

しかし、資産運用の基本、「福利」という手法があります。

カンタンに用語を解説すると、[福利とは・・・利息に利息がつくこと。]となる。

利息に利息がつくから、雪だるま式に増え続けるという原理です。

図に表すと下記のようになります。

原資が小さい段階では、資産の増え方は実感が持ちにくいのですが、できるだけ早くにやっていれば、人生の後半では、戦略的な資産運用の段階へとステージアップできるようになります。

金融庁 複利シュミレーション

金融庁の複利シュミレーションで、年間336万円を、20年間、仮に3%で複利運用をすると、9192万円になります。

単純なほったらかし貯金 336万円×20年=6,720万円との差は、9192万円-6720万円=2472万円にもなります。

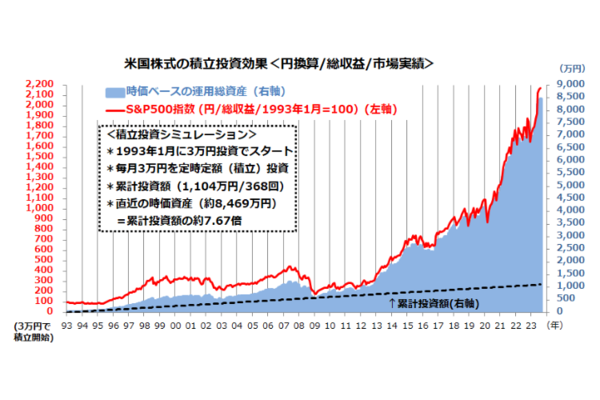

仮に3%の運用は可能なのか?という疑問には、世界経済の成長を見れば十分可能な数字といえます。

~トウシル・ファイナンシャルスターより引用~

「医師が資産で悩む根本問題6つ」の1つである[3.ほったらかしの資産]も、対策を知っているのと、対策を頼めるパートナーの存在を知っているだけで、大きな改善効果は得られるはずです。

次のテーマでも説明していきますが、医師のライフサイクルでは、必ず、労働資本は加齢と共に低下していくので、いつかのタイミングでは、無形、有形資産に働いてもらうような、転換や代替が必要になります。

純資産、つまり、貯金は、ちゃんと目的を持って資産運用をしておけば、先々の人生は大きく好転していきます。

ぜひ、参考にしてください。

4. ライフサイクルの無理解

「医師が資産で悩む根本問題6つ」の4つめは、ライフサイクルの無理解。

下の図は、私のコラムでもよく登場する、人生と資産の課題を現した図です。

見ての通り、人的資本は低下していくのですが、資本収益は、福利運用効果などの特長もあり、人生の後半に伸びてきます。

そして、ここで、もう1つ知ってほしい、資産運用手法があります。

レバレッジ

レバレッジは「てこの原理」という意味であり、いわゆる担保となる保証金・証拠金の何十倍にもあたる金額を取引する仕組みを指します。

一般的には、自己の信用力や自己資金を担保に外部資本をもってきて、総資産を大きくして運用するといった意味で「レバレッジをかける」という言葉の使い方をします。

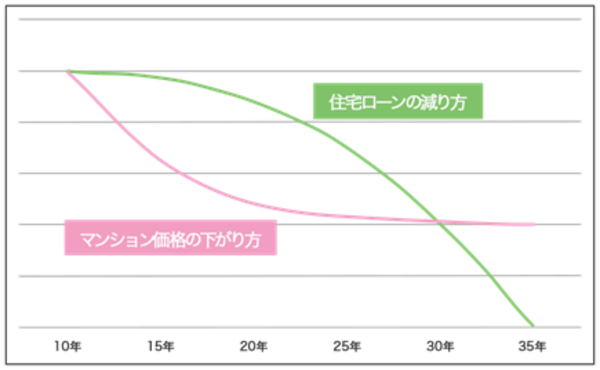

レバレッジの説明においては、住宅購入でイメージするとより分かりやすいでしょう。

住宅購入では現金一括払いではなく住宅ローンを借りるケースが多くありますが、これは「少ない自己資金と個人の信用」で家を買うということになります。

つまり、レバレッジをかけるのと同義です。

単なるマイホーム購入では「レバレッジをかける」ケースに値しないと考える方もいますが、先に家主になって本来支払う家賃を返済して後に資産としたり、賃貸として活用し不動産収入を得たりするというのも資産運用の方法です。

レバレッジは先に大きく、福利運用は後に大きくなる手法となるため、組み合わせれば最強の考え方になります。

また、若さや将来得られる見込みのある給与の多さなどで現在価値が高くなるのが「キャリア形成期」です。資産運用をはじめるにあたって、キャリア形成期の担保力を活用する戦略は非常におすすめと言えます。

医師のライフサイクルに合わせれば、高い人的資本を担保に外部資金も活用して総資産を大きくして運用する。

そして、これまでも説明してきました、労働集約型の収入は節税をして手取りを増やして、福利運用で長期に伸ばしていく。

これらを戦略的に計画していくことが重要になります。

ここからは、余談ですが、私の資産運用のメソッドであり、伝えたい本質でもあるので、少し、脱線して説明させてください。

私の自論では、若い時に自身の人的資本を担保に外部資金で総資産自体を大きくして、そして、世界経済やインフレと連動する積立て投資、適切な節税をして、正しく運用を行えば、だいたい40歳頃に、資産形成も、だいぶん、カタチになってきます。

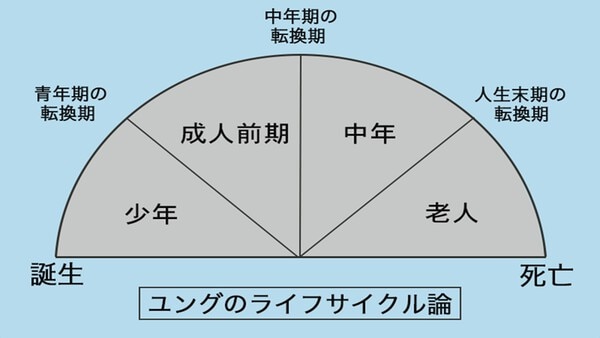

私にも経験があるのですが、ちょうど、その頃に「人生の正午」と言われる時期がやってきます。

人生の目的や自己実現について考える時期と言われていますが、男性なら、社会的成功に向けて邁進してきた方が、ふと「自分の人生はこれで良かったのか」と考え、これまで犠牲にしていたことを取り戻そうと考えることもあります。一方で女性なら、子どもの自立をきっかけに、もう一度、自分の人生を見つめ直し始めるのがこのタイミングです。

理想的なのが、このタイミングで、私の理想的な論理では、人生を再計画し、真の挑戦をしてほしいと、思っています。

このタイミングで、自分の人生の可能性の探求、最高の家族とのゴール、追求したい治療やキャリアの集大成、子供の時に思った夢を経済的成功してから再挑戦する機会、など、人生の集大成、自己実現を発見してほしいのです。

それと同時に、これまでの資産形成や節税、管理のおかげで、富のコントロールはできつつあるはずです。

自己実現と富のコントロールの両立こそ、[資産運用×資産管理]→〈自己実現・理想の人生の実現〉私が描くカスタマーサクセスのイメージになります。

ぜひ、参考にしてください。

5. 検討できる環境の不在

「医師が資産で悩む根本問題6つ」の5つめは、検討できる環境の不在。

どんな環境に身を置くのか?ということは、医師のお金の悩みに大きな影響を及ぼします。

私も先日、会員制医療クラブに入会しました。

人間ドック、医療ネットワーク、健康指導、フィードバック、カウンセリングなど、健康周りのことを一元管理してくるサービスで、私も、そんな環境に身を置くことで、健康的で快適に生きるという目的を叶えることができるはずです。

では、医師が資産運用や管理を検討する場合、、、どこと繋がっていけばいいのか?誰に相談するのがベターか?これは、大切な問題です。

そこで、個人の資産運用の窓口業務をしている会社や団体をいくつか挙げて、わかりやすく紹介します。

ぜひこちらを見ながら自分はどれかなというのを考えてみてください。

- 銀行系

- 証券会社系

- 保険会社系

- 税理士さんの紹介系

- FP・ファイナンシャルプランナー系

- 特化型・パーソナル・フィナンシャル・マネジメント会社

- プライベートバンキング会社

これらが、個人の資産運用の窓口として対応してくれる選択肢です。

では、5つの相談先のうちどこを選べば良いのか。選ぶときのポイントを見ていきましょう。

- 【ポイント①】透明性が高く、資産が保全されている商品を扱っているか?

- 【ポイント②】資産運用は長期戦、担当者と長い深い関係性を作れるか?

- 【ポイント③】あなたに合った商品を提案してもらえるか?

【ポイント①】透明性が高く、資産が保全されている商品を扱っているか?

銀行、証券会社、保険会社などが扱う商品は問題ないでしょう。

- 銀行系 〇

- 証券会社系 〇

- 保険会社系 〇

- 税理士さんの紹介系 〇

- FP・ファイナンシャルプランナー系 〇

- 特化型・パーソナル・フィナンシャル・マネジメント会社 〇

- プライベートバンキング会社 〇

よほど怪しい投資話に乗れなければ、大丈夫でしょう。

【ポイント②】資産運用は長期戦、担当者と長く深い関係性を作れるか?

商品を紹介してくれたり、説明はしてくれるでしょう。

しかし、ライフステージに合わせて、税務的課題と併用して解決したり、医師特有の問題を加味して相談に乗ってくれるかというとどうでしょうか。

- 銀行系 × [数年で転勤有]

- 証券会社系 × [数年で転勤有]

- 保険会社系 × [個人の能力・医師への理解に課題]

- 税理士さんの紹介系 △ [個人の能力次第]

- FP・ファイナンシャルプランナー系 △ [個人の能力次第]

- 特化型・パーソナル・フィナンシャル・マネジメント会社 〇

- プライベートバンキング会社 〇

恐らく、医師にとって、ここがハードルが高いと思います。

医師への理解、ライフサイクルの理解、税理士や他の金融機関と調整できるコミュニケーション能力など、兼ね備えたチームと出会えたら、人生に大きなインパクトを与えるでしょう。

属性に特化して、経験を積んだ会社や、プライベートバンクなら、対応は可能ですが、ハードルとして、預かり資産1億以上など、条件が付く場合が多いです。

【ポイント③】あなたに合った商品を提案してもらえるか?

ここにも、プランナーの技能の問題は出てくるでしょう。

日本の個人資産運用の検討サポート・サービスには、この記事を書いていて課題感を感じています。

人生のシナリオに合わせて、適切に資産フォーメーションを組み立てたり、組み直したりできる人材が少ないように思います。

- 銀行系 △ [数年で転勤有・個人の能力次第]

- 証券会社系 △ [数年で転勤有・[個人の能力次第]

- 保険会社系 △ [個人の能力次第]

- 税理士さんの紹介系 △ [個人の能力次第]

- FP・ファイナンシャルプランナー系 △ [個人の能力次第]

- 特化型・パーソナル・フィナンシャル・マネジメント会社 〇

- プライベートバンキング会社 〇

このような視点で、意識して考えてみてください

考えてみて「意外と自然にできない、疲れるし、やっててあんまり面白くない」と思ったら、これは違うんだなと確認できます。

逆に夢中になれたり、気分が高揚する感覚があるなら、それはいい出会いかもしれません。

そんな感覚で選んでいいの?と思う方も多いと思います。

しかし、自分でしっくりくるものを選んでも、ある程度精度が高いことが研究で分かってるので、ぜひ安心してこの選択ポイントで、感じてもらえたらなと思います。

6.統括管理できる環境の不在

「医師が資産で悩む根本問題6つ」の6つめは、統括管理できる環境の不在

6番目のこの項目以前のコラム「資産運用の検討で絶対にしたらこと6つ」でも書いたのですが、大切なことです。

ここから「医師が資産で悩む根本問題」について重要な話をします。

例えば、よくあるのが、節税の手段や方法については、税理士さんより、熟練の経営者の方が詳しかったりします。

逆に、税務の知識は、熟練の経営者より、税理士さんが圧倒的に詳しいです。

その他にも、不動産を使った節税は、不動産屋さんが詳しいですし、保険を活用するなら、保険会社さんですし、船やヘリコプターのリースを活用する節税は、リース会社さんなど、各方法論には、それぞれに詳しい専門の人が居たりします。

そこで、医師の方が、色々ある方法を調査するには限界がありますが、大切なコトは、手法や方法と自分のライフプラン・ライフサイクルとを合致させて、活用していくことが大切です。

投資や資産運用、お金について、よく知っているマニアになる必要は無いのです。

では、そのあたりに詳しい税理士を探せばいいじゃないか?と思われますが、しかし、税理士さんは税務分野が専門なので、アドバイスの範疇は、税務が中心で、簡単なライフプランのアドバイスはできても、医師専門のパーソナル・フィナンシャル・マネジメントの分野のライフサイクル、キャリア、人生と連動させる資産形成などは、専門外です。

じゃ、税理士は必要ないのか???決してそうではありません。

イメージは、こんな感じです。

人生の目的や、自分のやりたいこと、それを叶えるお金の設計、計画をつくるとします。

開業医の方なら、事業計画を作成している先生もいると思いますが、同じく、個人の資産計画を作ることは、これからの社会では、もっと当たり前の世の中になっていきます。

理想的なのが、、、

医師の方が、検討したらいいだろうと思われる節税方法にアンテナを立てて、マッチングを考えてくれるパートナーがいて、

その節税方法を、ライフプランに反映してくれるプランナーがいて、

税務的に問題が無いかをチェックをしてくれる税理士さんがいて、

年齢や課題によって法人を立ち上げたりしてくれる司法書士がいて、

そして、トータル的に個人資産管理(パーソナル・フィナンシャル・マネジメント)を、DXで管理し、そのリレーションの担当者がいる。

そんな環境が、あれば、手法論に没入してマニアになることもなく、きわどい節税をしてしまって税務署に怒られることもなく、節税が、経費の無駄使いで終わり、自分の人生に反映できないなどにもならず、よいことだけを、ちゃんと活かせる統括管理の環境をつくることをお勧めします。

このようなスタイルは、海外では、プライベートバンキングサービス、ファミリーオフィス、などと呼ばれて、超富裕層が一族の資産を守るために専門家の連携して行う形式です。

一族の執事が、専門家の集団を管理して、一族にプラスになるようにバランスを取っていくスタイルです。

しかし、こういったサービスを受けられるのは、資産が数十億といった一部の超富裕層です。

ただ、昨今では、デジタル化が進み、人が担っていた仕事がデジタルでできるようになり、オンライン上で、専門家と、クラウドで管理されているライフプランとが繋がり、コミュニケーションコストが劇的に下がったことにより、プライベートバンキングサービスに近いことはできるなりました。

現代の総合個人資産管理を検討することは有効です。

長くなりましたが、これが、【統括管理できる環境の不在】です。

まとめ

今回は、「医師が資産で悩む根本問題6つ」ついて解説しました。

そもそも「根本問題」とは、自分が自然にしている状態から発生している問題です。

忙しさや日々の仕事の特性上、自分ではなかなか気づけないことも多々あるでしょう。

しかし、根本問題を1つ1つ解決していけば、確実に人生は好転していきます。

そのためにも「1.労働集約型の収入への偏重」「2.税への無策」「3.ほったらかしの資産」「4.ライフサイクルの無理解」「5.検討できる環境の不在」「6.統括管理できる環境の不在」という問題点を示しました。

一度に全部解決させようと思わず、ぜひ1つでも取り組んでいただけたら、かなりの効果があるはずです。

最後まで、お付き合いいただきありがとうございました。

※本記事の内容は、作成時点の制度・規制・規約・市況などの情報を基にして作成しております。改正等により記載内容の実施・実行・対応などが行え場合がございますので予めご了承ください。最新情報に基づいた内容などについては、「ご相談・お問い合わせ」ページからご確認いただけますと幸いです。 |